Na rynku daje się zauważyć tendencję do przenoszenia funduszy „pod parasol”. Samodzielne dotychczas fundusze stają się subfunduszami funduszu parasolowego (ang. umbrella fund). Taka możliwość istnieje od kilku lat i jest bardzo korzystna dla TFI. W ramach jednego „parasola” może funkcjonować wiele subfunduszy o różnych politykach inwestycyjnych. Łatwiejsze jest tworzenie nowych subfunduszy, gdyż nie posiadają one osobowości prawnej – są częścią istniejącego funduszu parasolowego.

Dla klientów takie przekształcenie nie ma wpływu na proces składania zleceń. Jeśli wcześniej nabywaliśmy jednostki funduszu akcji, to teraz nabywamy jednostki subfunduszu Akcji. TFI nie zmieniają numerów rejestrów ani rachunków nabyć.

Zalety tworzenia parasoli nie dotyczą jednak tylko TFI. Ich główną cechą są korzyści podatkowe dla uczestników. Przenoszenie środków miedzy subfunduszami odracza zapłatę podatku do czasu całkowitego wyjścia z funduszu parasolowego, dzięki czemu nasze środki pracują efektywniej. Prześledźmy to na przykładzie. Dla uproszczenia pomijamy kwestię opłat manipulacyjnych.

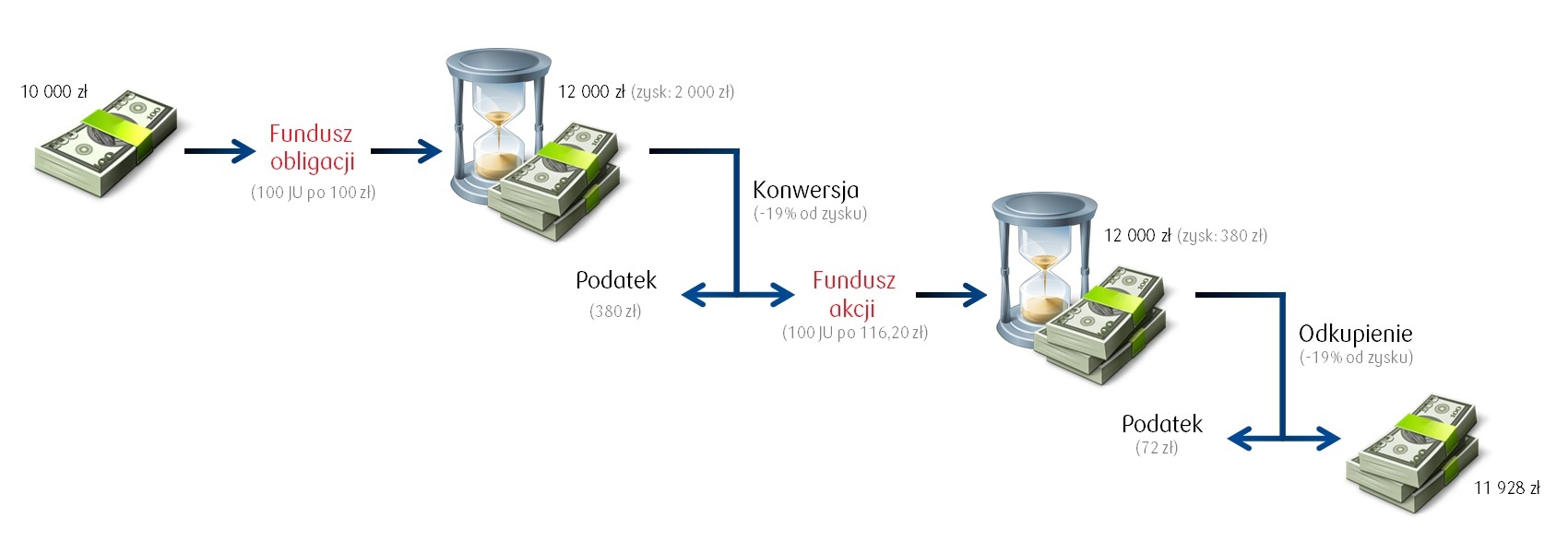

- Wpłacamy kwotę 10000 na fundusz obligacji i nabywamy 100 jednostek po 100 zł. Po jakimś czasie cena jednostki rośnie do 120 zł i nasze aktywa są warte 12000. Decydujemy się dokonać konwersji na fundusz Akcji. Ponieważ są to odrębne fundusze, od takiej transakcji należy zapłacić 19% podatku „Belki” od zysku (2000 zł), czyli 380 zł. W efekcie na fundusz akcji trafia kwota 11620 zł i to ona pracuje na zyski. Przyjmijmy, że nabyliśmy 100 jednostek po cenie 116,20 zł. Po pewnym czasie wartość jednostki rośnie do 120 i aktywa wynoszą ponownie 12000 zł. Gdy zdecydujemy się odkupić środki zapłacimy 72 zł podatku (19% od zysku wynoszącego 380 zł) i otrzymamy 11928 zł.

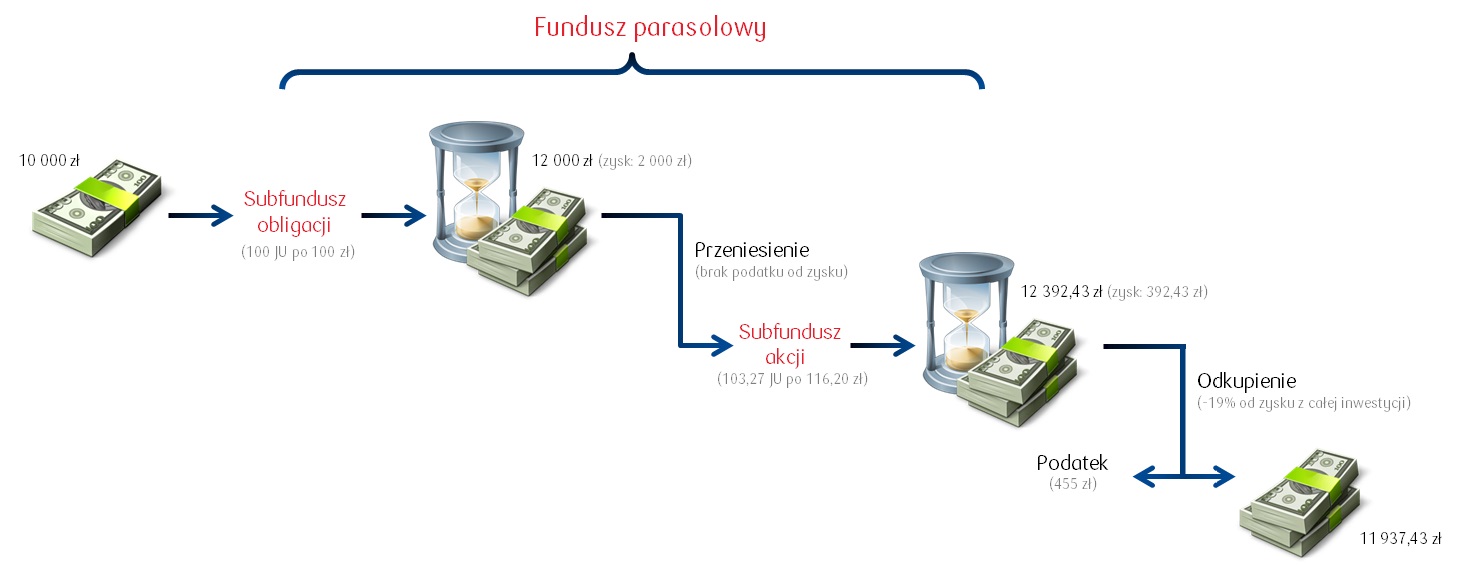

- W przypadku parasola – jeśli wpłacamy kwotę 10000 zł na subfundusz obligacji i przy takich samych późniejszych aktywach 12000 zł decydujemy się przenieść je na subfundusz akcji (w obrębie jednego funduszu parasolowego), nie płacimy podatku od zysku. Jest on „zapamiętywany” i zostanie pobrany dopiero przy wyjściu z funduszu. Dzięki temu na subfunduszu akcji pracuje pełna kwota 12000 zł. Nabywamy 103,27 jednostek po cenie 116,20 zł, a gdy wrośnie ona do 120 zł nasze aktywa będą wynosić 12392,43 zł czyli prawie 400 zł więcej. Nie znaczy to niestety, że tyle więcej zarobimy - przy odkupieniu zostanie policzony zysk z całej inwestycji (2392,43 zł) i zapłacimy 455 zł podatku. Więcej niż w przykładzie powyżej (380+72 = 452 zł). Jednak z odkupienia otrzymamy większą kwotę – 11937,43 zł. Nasza „parasolowa optymalizacja podatkowa” wyniosła 9,43 zł. Im dłużej nasze środki będą pracowały w funduszu (różnych subfunduszach), tym większe korzyści osiągniemy.

Dodatkową zaletą jest zasada kompensacji zysków i strat w obrębie funduszu parasolowego. Podatek na wyjściu z funduszu jest wyliczamy od całkowitego zysku, więc w przypadku straty na jednym z subfunduszy będzie on mniejszy. Sprawdźmy powyższe przypadki:

- Jeśli cena jednostki w funduszu akcji spadnie ze 116,20 zł do 110 zł to przy odkupieniu nie zapłacimy podatku i otrzymamy kwotę 11000 zł.

- W przypadku subfunduszu akcji przy spadku ceny jednostki nasze aktywa będą wynosić 11359,72 zł. Od całkowitego zysku 1359,72 zł zapłacimy 258 zł podatku i otrzymamy kwotę 11101,72 zł – ponad 100 zł więcej niż bez parasola.

Niektóre TFI mają w swojej ofercie kilka funduszy parasolowch - pamiętajmy, że przechodzenie między różnymi subfunduszami różnych parasoli powoduje naliczenie podatku, gdyż wychodzimy z jednego funduszu i wchodzimy w drugi.

Komentarz dla Forsal.pl